光大战略带动业绩持续高增长,一流财富管理银行何以突出重围?

在商业银行同质化越来越严重的今天,银行要贴上“标签”实现差异化经营并得到市场的认同实属不易,这“标签”往往与银行战略息息相关。事实上,战略定位决定的是一家银行的发展方向,也将是一家银行的核心竞争力体现。一旦战略能够顺利落地,带动业绩的效果自是不言而喻。

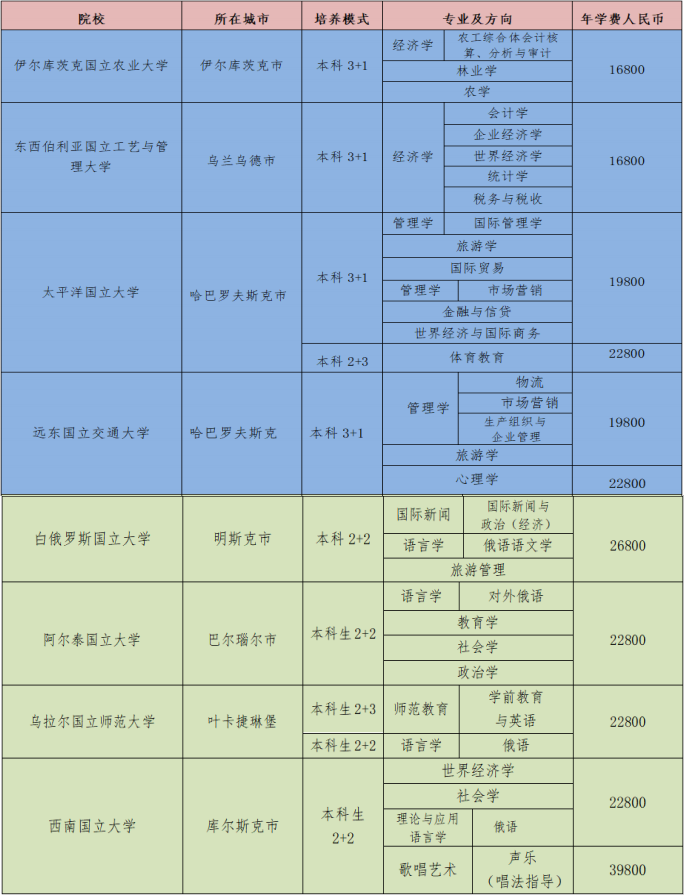

3月27日,光大银行发布了2019年年报,该行营业收入增长超过20%,创六年来最大增幅;净利润增长达到11.03%,也是五年来增幅的新高。总资产、净息差、中收和不良率等指标均十分亮眼,可谓是一张不错的年度成绩单。

实际上,在银行业竞争日趋白炽化的当下,光大银行已经连续两年营收维持了20%以上的高增长,对同业竞争对手逐渐形成了赶超之势。在这一抢眼的业绩背后,一流财富管理银行的战略定位功不可没。

光大“标签”:一流财富管理银行

2017年12月,李晓鹏到任光大后,提出了“打造一流财富管理银行”的战略愿景。作为光大的掌舵人,李晓鹏到任不久就做了充分的行业调研,结合行业发展趋势和光大银行的历史与优势,最终确定了战略方向。

从行业发展看,我国社会财富不断积累,各类社会主体财富保值增值的意愿很强烈,有非常大的市场空间。尽管不少商业银行在财富管理领域拟定过各种战略规划,但市场上缺少一家有显著财富管理的标识银行,也没有一家银行能在该领域独占鳌头。同时,财富管理市场已经在万亿级别,需求的多样化也给予光大银行大展拳脚的空间。

从银行本身看,光大银行的发展是有财富管理“基因”的。在银行财富管理的发展史上,光大银行是中国第一家推出人民币理财产品的商业银行,发行了第一支机构化的理财产品、第一支银信合作的理财产品、第一支基金组合投资的理财产品,拥有多项理财产品第一。

此外,光大银行背靠光大集团,集团公司目前已经具备了证券、保险、信托等金融全牌照,这也为银行财富管理业务的发展创造了得天独厚的条件。

银企“双赢”:价值共振最大化

在李晓鹏的构想中,一流财富管理银行是一个什么概念呢?事实上,光大银行在“大财富”管理基础上对其赋予了新的内涵,有别于传统零售板块业务下的资管业务。光大银行将之称为财富管理3.0,也简明地通过“大”“真”“新”三个字对其特点进行了阐释。

“大”,是指财富管理的客户更加广泛,不仅包括传统的个人客户,也涵盖了公司客户、机构客户和政府客户,同时产品更加多元。“真”,是指回归财富管理的本源,坚持产品创设发行真实、投资管理真实、风险收益真实。“新”,是指顺应金融科技的发展趋势,财富管理进入数字化、智能化新时代。

众所周知,传统的银行业务分为对公和零售,客户则分为企业和个人。传统分类中资产管理和私行属于零售板块,企业则在对公业务中比较多涉及存贷、供应链、跨境等单一业务。光大银行财富管理3.0则打破了传统板块划分,将企业同样作为财富管理业务核心,这更利于了解客户,利用更多元的方式满足客户的需求。

在现行的财富管理体系中,最核心思想是“以客户为中心”。但是,由于银行各个部门的职能、产品和考核各不相同,实际上较难形成最大合力。传统的银行架构限制了契合客户需求的能力。

为了更加切合“以客户为中心”实现价值创造,破解部门之间的隔阂,解决跨部门协调难的问题,光大银行建立了柔性团队机制,抽出核心骨干力量,配套专项考核和激励机制,为客户提供“一站式”综合服务。

对于一些银行内部满足不了的金融需求,光大银行还在光大集团层面设立了协同机制的平台,让集团旗下的“兄弟”公司参与进来给出对应的方案。

相关数据显示,2019年光大银行在对公圈组建了25个跨企业柔性团队,为25 家财富客户提供综合服务,贡献净收入超过16 亿;服务光大集团战略合作客户实现综合收入20.7 亿。

相比之下,这种模式打通了机构、业务板块、部门之间的界限,对企业而言则是总体成本最低和收益最高的匹配,充分实现了客户与银行价值共振最大化。

业绩“起飞”:竞逐中突围

打造一流财富管理银行两年来,光大银行业绩屡创新高。除了财报中资产负债数据之外,客户、产品、科技等方面也能多维度地反映出光大银行的发展已驶入快车道。

在“以客户为中心”的服务体系中,客户数量是一个关键指标。光大银行在2019年全面推进了“客户倍增计划”,对公、零售、私人银行、财富、云缴费直联客户、云缴费用户均比上年大幅增加,实现了客户规模的跨越式增长。其中,零售客户突破1亿户,达到10087.93万户(含借记卡和信用卡客户);私人银行客户32207万户;云缴费直联用户突破1000万户;云缴费用户达到3.78亿户。

同时,光大银行在产品研发中格外重视有辨识度的“名品”,数款产品在市场成为了该行的一张新名片。云缴费在疫情期间充分发挥线上便民缴费服务优势,最大限度降低了居民的出行风险;云支付成为数字普惠金融利器;阳光年金中标30个省区职业年金托管人;七彩阳光理财系列产品为金融消费者提供了多元化的理财产品。

对于市场关注度较高的银行理财子公司,光大理财是首批获准筹建、首家获准开业、首家成立的股份制商业银行理财子公司。而老将张旭阳的回归更令市场对光大未来理财的创新和发展充满期待。

不仅如此,光大银行对财富管理业务的科技赋能也走在行业的前列。在该行2019年已经建立了“一个智慧大脑、两大技术平台、三项服务能力、N个数字化名品”的“123+N”数字银行发展体系,对财富管理赋能作用逐渐显现。同时,光大银行两年来不断加大科技创新的投入,并在内部拟定了一套创新管理体制机制。

据了解,光大银行于2020年将实施科技投入倍增计划,将科技投入占营业收入的比重提高到3%以上,将科技人员占比提升到4%。同时建立金融科技创新专项经费机制,鼓励员工开展“双创”,使优秀的创意得到孵化开发并落地。

更重要的是,光大银行这两年来结束了“单兵作战”时代,加大了与光大集团及子公司的协同,其所能发挥出的能量更大。

在财富管理上,光大银行是E-SBU牵头单位,建立了公司金融生态圈、个人金融生态圈和云生活生态圈三个业务子圈,在客户共享的同时推动场景融合。比如,中青旅千余“耀悦”客户成为光大银行零售客户。以这种外部开放平台合作,光大银行一年内引入线上的长尾零售客户就达到了256万户。

对于集团大型的战略客户,李晓鹏亲自带队洽谈,2019年一年营销的战略客户160多家,这在其他银行是较罕见的。

数据显示,2019年光大银行集团协同业务规模超过1.3万亿,实现中收近20亿,占全部中收比重约8%,集团协同对银行价值创造的贡献越来越大。

在零售业务方面,光大银行庞大的客户群也给未来银行的发展打了坚实的基础。如今,光大银行零售客户达到了1亿零88万户,比2017年增加了2200万户。云缴费的用户是3.78亿户,如果再加上随心贷、手机银行等其他方面的用户,加在一起光大银行零售用户超过了4亿户。

展望2020年,有了庞大的客户群,有了一流财富管理银行建设的机制和保障,李晓鹏在刚刚举办的业绩发布会上表示,“2020年我们不愁没有活干!”