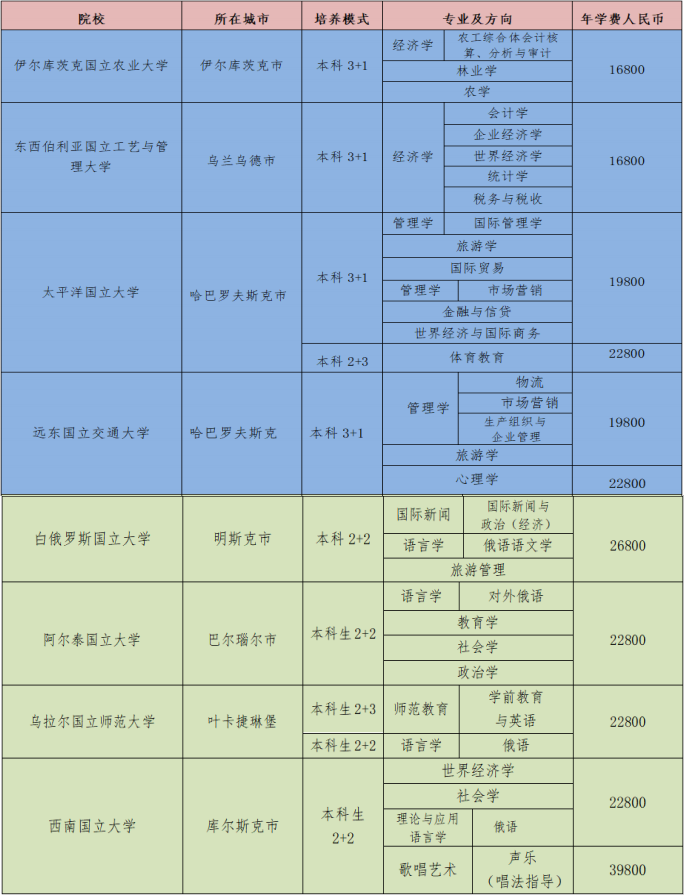

今年最大中概股即将上市?

8月12日,知情人士表示,壳牌计划将美国IPO价格定在每股20美元,比指引区间上限高出约5.3%。

早些时候,壳牌在8月8日凌晨更新了其IPO信函,宣布其发行价在17美元至19美元之间,总共有1.06亿股广告。换句话说,壳牌将在美国上市,这是自2018年3月iqiyi首次公开发行(Iqiyi)以来,壳牌在美上市规模最大的IPO。

壳牌将于8月13日(星期四)正式登陆纽约证券交易所,明确命名为"中国住房服务的第一部分"。

根据IPO数据,2017年、2018年和2019年,壳牌分别赚255亿元、286亿元和460亿元,2019年公司收入增长了61%。今年,壳牌平台(GTV)的总营业额超过2万亿元,仅次于阿里巴巴在中国的营业额。2020年上半年,壳牌GTV同比增长49.4%,达到1.33万亿元。

壳牌上市,两股力量背后的风险正在降低进入二级市场的风险。一方面,除了高盛(Goldman Sachs)、摩根士丹利(Morgan Stanley)、中国复兴资本投资公司(China Renainst Capital Investment)和摩根大通(Morgan Datong),中国国际资本公司(China International Capital Corporation)、瑞银(UBS)、里昂证券(CLSA)、瑞信(Credit Suisse)和招商国际(China Merchants International)也加入了空壳承销商,承销商拥有1590万股广告超额认购权,如果承销商充分运用"绿鞋机制",壳上市将公开募集20.72亿美元至23.15亿美元

另一方面,腾讯、Hillhouse、红杉资本(Sequoia Capital)和富达(Fidelity)将分别认购2亿美元、1亿美元、1亿美元和4亿美元。壳牌的一些现有股东和第三方投资者有兴趣订阅至少8亿美元的广告。在市场订阅方面,工联数据显示,截至8月11日,15/00,通过工联证券认购壳的人数已超过23000人。

壳牌到美国,最受关注的是"市场上的流血事件。"2017年、2018年和2019年,壳牌分别录得5.38亿元、4.28亿元和21.8亿元的净亏损。值得注意的是,壳牌一直存在着很高的股本成本,也就是说,不包括这部分成本,过去三年中,壳牌分别实现了6200万元、4600万元和7.8亿元的利润。

它比2017年在纳斯达克上市、至今仍在亏损的在线房地产经纪公司RedfinShell盈利更高。

根据最新的IPO数据,该公司2020年上半年的净利润比上年同期增长188.6%,达到5.6亿元。第二季度的净利润为28.38亿元,比去年同期增长了47.8%。

与此同时,雷德芬于7月30日发布的2020年财政年度报告显示,今年上半年净亏损14.78%,至6801.2万美元,第二季度净亏损661.1万美元,同比增长47.64%。

Redfine的模式类似于shell,它不仅在平台模式下具有流量属性,还提供房地产中介服务。自今年流行以来,Redfin推出了虚拟住宅和免费虚拟装饰套餐。自今年年初以来,Redfin股价已上涨逾90%,比上市伊始的15美元发行价高出2.7倍。

根据巴里之前的报告,壳牌的IPO定价相当于公司最高估值约210亿美元,PS(市场营销率)为2019年收入460亿元的3.17倍。"就可比公司的估值而言,纳斯达克的Redfin接近空壳业务模式,其历史平均市盈率为3.17倍,由于美国房地产销售强劲增长,过去6个月的平均市盈率已升至4.92倍。由于盈利能力优于Redfine,壳牌目前的估值并不在高估范围内,这也可能是各大投行实施绿色鞋机制的勇气。

此外,在后流行时代,壳牌的优势在于于2018年推出了"虚拟现实住房供应"(VR),这可以作为平台和房屋线下查看受阻后的一种有效补充。

因此,壳牌很可能成为今年最受追捧的IPO公司之一,而此时整个业务都在与红鳍展开交易,并显示出更大的盈利能力。