明源云转战港股市场

在A股震荡持续8年后,房地产SaaS服务提供商明远云集团(Min源Cloud Group)迁往香港股市,并将于周五在香港证交所上市。

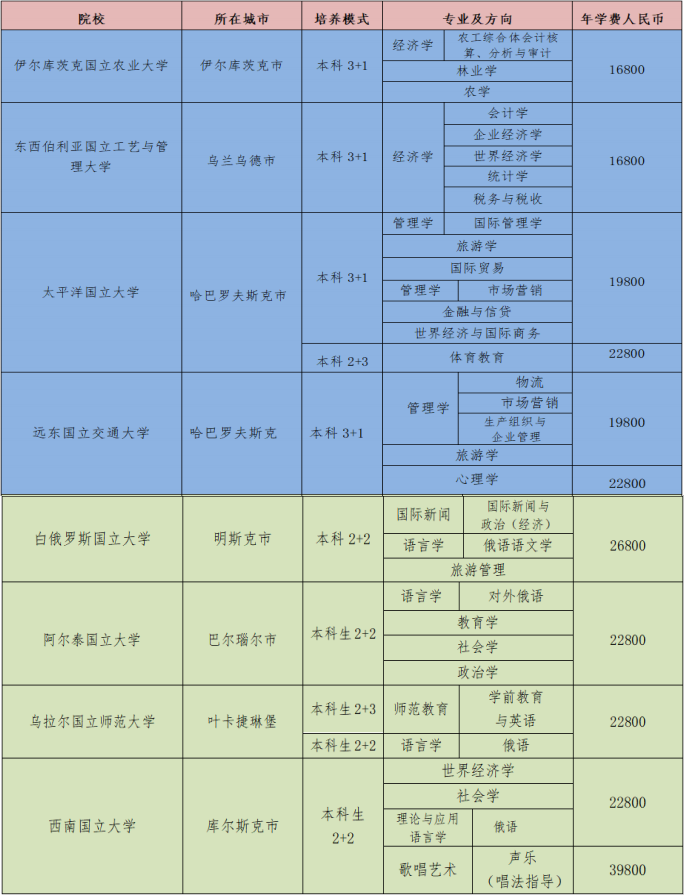

根据此次发行,明源云计划出售3.74亿股股票,其中3742万股公开发售,发行价为15元至16.5元,入场费为16666.28元,采用15%的绿色鞋机制。中国国际资本公司(China International Capital Corporation)和花旗银行(Citibank)共同出资。

明源云引进六家基石投资者,总投资2.76亿美元,占筹资总额的34.6%,即Hillhouse、GIC、红杉、黑石基金、富达国际和中国国有企业重组基金。

为了筹集资金,明源云表示,它将用于升级SaaS技术和产品,以及销售、战略投资、补充营运资金等。

明源云成立于2003年,是房地产生态链的"互联网+"服务提供商,为中国房地产开发商和房地产产业链的其他行业参与者提供企业级的ERP解决方案和SaaS产品。

据Frost Sullivan称,按合同价值计算,2019年的市场份额为24.6%,其中ERP解决方案和SaaS产品的市场份额分别为25.1%和23.3%,也是这两个领域最大的供应商。

据公开募股,2017年至2019年,明源云实现营收5.79亿元、9.13亿元和12.64亿元,毛利润分别为4.6亿元、7.36亿元和9.95亿元,复合年增长率为78.4%,毛利率高达79.4%、80.6%和78.7%。

然而,在光明的毛利率数据背后,净利润数据表现不佳:2017年至2019年,明远云的净利润分别为人民币7300万元、1.63亿元和2.32亿元,调整后的净利润率分别为16.3%、17.2%和18.3%。

净利润急剧下降的原因是巨大的销售和营销成本。根据IPO数据,从2017年到2019年,明源云的销售和营销支出分别约为1.94亿元、3.42亿元和4.41亿元,分别占各自年度毛利的42.25%、46.52%和44.35%,分别占各自年度毛利的3.45亿元、2.18亿元和2.86亿元,分别占各自年度毛利的34.05%、29.65%和28.79%。仅这两家公司每年就占总利润的70%以上。

正因为营销成本过高,SaaS产品业务的毛利率高达90%,在过去三年里一直处于亏损状态。2017年至2019年期间,SaaS产品业务分别亏损了590万元、4530万元和4180万元人民币,净利率分别为-28.4%、-13.8%和-8.2%。

值得注意的是,首次公开募股(IPO)披露,云南明远原计划在深圳证券交易所上市,其创业板上市申请早在2012年4月就告失败,随后于2017年9月完成了中小企业板上市辅导记录,直至2019年9月宣布终止中小企业板上市辅导。2015年6月19日至2019年1月15日期间,明源云也在新的第三板上市。

关于放弃A股收购H股的问题,尹明远表示,联交所可以让它进入国际股市,扩大业务,特别是如果该公司在海外有多家类似的公司,可以更好地吸引更熟悉其行业和国际市场商业模式的投资者。