赵伟:人民币升值,可能已经接近尾声

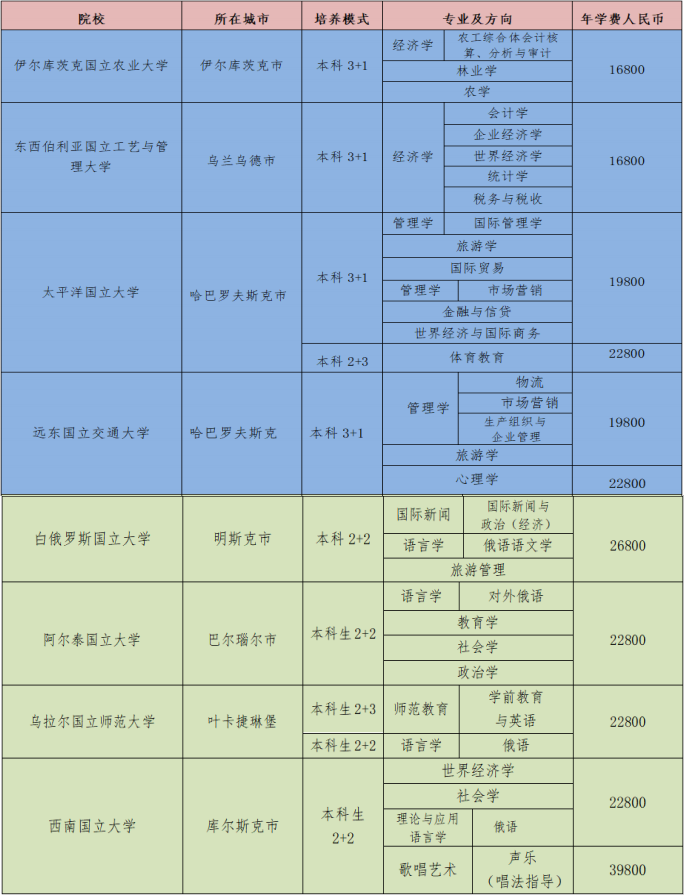

6月份以来,人民币汇率持续大幅升值,引发了市场的广泛讨论。市场数据显示,6月1日至9月18日,人民币兑美元升值5个百分点以上,CFETS人民币汇率指数也从低水平反弹,从91.69%上升到93.6%。人民币汇率的持续大幅升值引发了市场的广泛讨论。一些市场人士认为,人民币汇率已进入趋势升值的通道,但真的是这样吗?

过去三个月人民币汇率急剧升值,与疫情"错位"下中美经济周期的"错位"密切相关。在现实中,汇率走势主要受两国经济实力相对程度的影响。在过去三个月人民币兑美元大幅升值的背后,是中国和美国经济周期的"错位"。具体而言,疫情在中国爆发后,中国迅速控制疫情发展,推动经济有序重启。另一方面,美国有两次集中爆发,经济恢复受阻。

伴随着经济周期的"错位",还包括中美之间利率不断加速扩大,不断创下历史新高。随着中国迅速摆脱疫情,经济继续有序修复,中国人民银行主动推动货币政策回归正常化。与中国央行(PBoC)不同的是,由于美国经济表现不佳,美联储一直在继续其非常规货币政策,并进行了大量资产购买。随着中美经济周期的"错位"和货币政策方向的划分,中美之间的利差(10Y债券-美国债券收益率)继续加速和扩大。截至9月18日,中美价差已扩大至240多个基点,创历史新高。

在中美利率急剧扩张的推动下,外资大规模流入中国,加快了人民币资产配置,进一步推动了人民币汇率的走强。中美之间的利差会直接影响到外国投资者对人民币资产的配置。例如,当中美之间的价差扩大时,外国投资往往会增加人民币资产的配置。根据最新的市场数据,自今年6月以来,随着中美利率的急剧扩大,外资涌入中国,加快了中国国债等人民币资产的配置。外资的大量流入,进一步增强了人民币升值的预期,加快了人民币汇率的走强。

经过研究,我们发现:

一)疫情爆发后,中国迅速控制疫情,有序推进经济复苏,美国第二次疫情阻碍了经济复苏,中国货币政策恢复正常化,美国继续加大宽松力度,进一步加剧了经济周期失调的问题。在此背景下,人民币兑美元汇率自6月以来大幅走强。

2)中美利差会直接影响外国投资者对人民币资产的配置,自6月以来,在经济周期错位和货币政策分化的背景下,中美之间的利差继续扩大到240基点以上,创历史新高,在此推动下,外资大量涌入,加快了人民币资产配置,进一步推高了人民币汇率。

3)历史经验表明,过去美国经济走出衰退,与低利率环境支撑下的企业利润反弹密切相关;同时,库存急剧下降后,美国经济往往有很大的反弹空间,疫情爆发后,随着美联储放松货币政策,零售商和其他库存的清除,美国的实际利率和库存水平已降至较低水平。

4)美国早期经济表现不佳,主要受疫情二次爆发的影响,拖累了各种离线活动,并持续降温,根据最新情况,美国主要人口稠密州全面加强了防控工作,疫情自7月中旬以来持续改善,同时疫苗研发进展顺利,可能在年底进入市场。

(五)在疫情的控制下,美国各种经济活动可能加速恢复正常,库存周期也有望打开,进一步加快经济复苏步伐。随着美国经济增长加速,通胀压力逐渐显现,美国长期国债收益率可能会逐渐从低水平回落,进入上行通道。

6)自4月份以来,在流动性宽松环境支持下,美国股市和其他主要全球风险资产的估值大幅上升。在未来一段时间里,随着美国长期债券收益率进入上行通道,美国股票等高风险资产的估值可能开始受到压力。受此影响,美国股票和其他风险资产的估值可能会波动或继续加剧。

7)疫情好转后,8月份美国制造业PMI新订单指数飙升至67.6%,创近十年来的新高,远远超过中国的52%。随着美国经济增长的加速,中美经济修复步伐的趋同,中美利率的收窄,以及重叠海外市场波动的加剧,这可能会影响到外国投资的行为,人民币兑美元的升值趋势可能即将接近尾声。